侯延枫 财富规划专家,金石家族办公室事务顾问,CWMA国际认证财富管理师,加拿大海文学院心理学中国导师

王诗媛 家族律师,法律专家、CFP持证人、AFP持证人,重庆海力律师事务所合伙人,上海财经大学、上海国际银行金融专修学院特聘讲师

世人都晓神仙好,只有金银忘不了!

终朝只恨聚无多,及到多时眼闭了。

这是《红楼梦》中的“好了歌”中的部分内容,道出了人生与财富的终局。

身处财富管理行业,我们见过太多有关金钱与人生的“故事”,有时甚至可以称之为“事故”。大部分人感觉没钱的人生是不够幸福的,但是富足的金钱,就一定会带来幸福吗?

下面这个故事,就是真实的案例经过脱敏处理后呈现给大家的。在这个案例中,我们可以感受到,人生的喜怒哀乐、悲欢离合,有关“金钱”,也无关“金钱”。

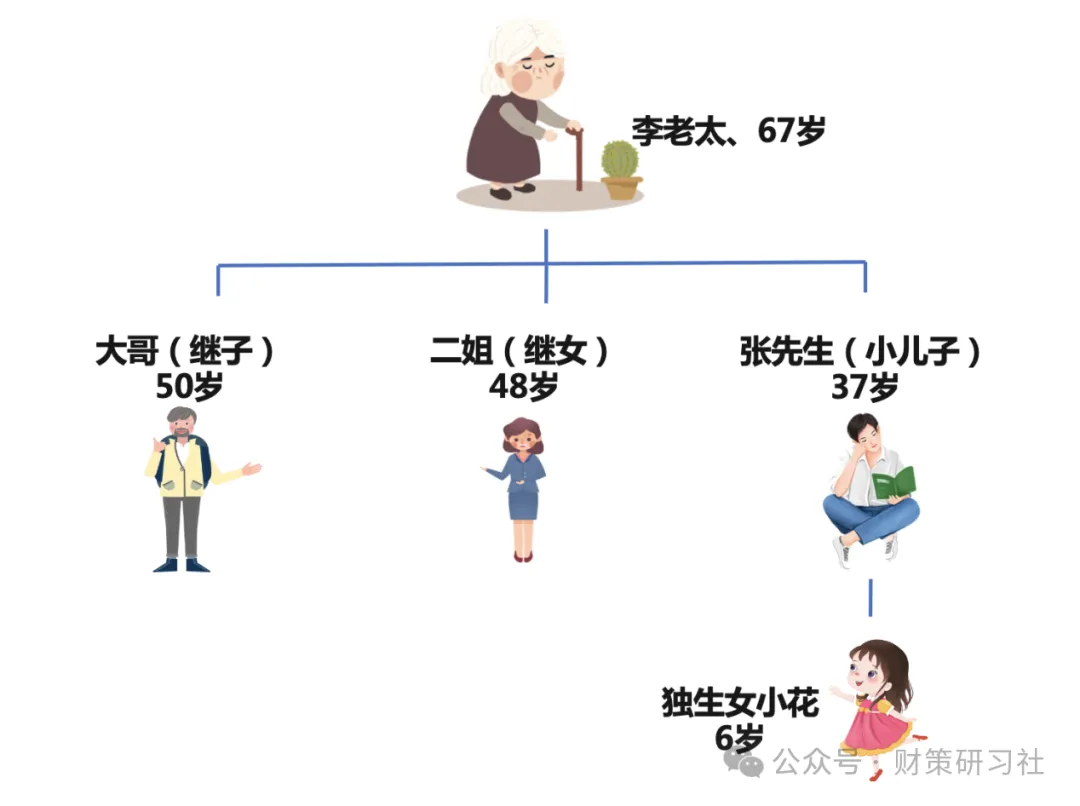

案例的主人公是今年已经67岁的李老太。

当年,李女士(我们称年轻时的“李老太”为“李女士”)与丈夫张先生,是重组再婚家庭。当时,张先生带着12岁的儿子与10岁的女儿与李女士成婚,并且这两个孩子自此以后便与二人一同生活。

婚后,李女士与张先生又生育了一个小儿子——张明(化名)。张先生前妻的两个孩子,也就是张明的大哥和二姐,成年以后,便开始独立生活。

30年前,李老太的丈夫张先生发生了意外身故,之后李女士便带着小儿子张明生活,直至把张明抚养成人。张明结婚后生了一个女儿,也就是李老太的孙女,被查出有自闭症。后来张明离婚,前妻另嫁国外,现在已经失去了联系。

张明作为李老太唯一的亲生儿子,张老太对其爱护有加,将多年来积攒的大量财富都转到张明名下:

1.通过赠与,给张明转账500万。

2.给张明购买了2套房屋。

3.年前将公司交由张明打理。

4.立有一份遗嘱,去世后名下的金融资产逾千万、房产全部由张明独自继承。

5.设立一份保险金信托:保单的投保人是李老太、被保险人是张明,保额500万;信托的委托人是李老太,受益人是张明。

月有阴晴圆缺,人有旦夕祸福。非常不幸地是,张明在一次意外中身故,李老太不但经历了丧子之痛,她之前的财富安排都已落空。

那么,这种情况下,李老太之前的财富安排是否可以延续?会有哪些随之而来的问题?

我们请到家族律师王诗媛,首先从法律的角度看,对李老太一家所涉及到“遗产”和“债务”问题进行分析。

从案例的描述中,我们能发现,李老太最大的心愿就是将自己毕生积攒的财富,全部都给到自己的亲生儿子张明,她考虑的全部是传承问题,完全没有考虑到儿子李明会先于自己离世。但是在张明身故后,李老太的传承安排基本落空。

在李老太之前的传承安排中,是设有保险金信托架构的。可以看到,在保险安排上,投保人是李老太本人,被保险人是张明,受益人是信托公司;在信托架构下,信托的受益人是张明。

那么在被保险人张明在离世后,保险公司进行理赔,理赔金进入信托账户,信托的受益人是张明。

那么信托受益人张明离世后,会发生怎么样情况呢?信托是否会终止?信托财产将归谁所有?张老太是否可以更换信托受益人?

根据《信托法》第48条规定:

受益人的信托受益权可以依法转让和继承,但信托文件有限制性规定的除外。

大白话说就是,信托的受益权是可以转让和继承的,除非信托合同有别的约定。

一般情况下,信托合同会约定,信托受益人去世后,信托合同终止;也有的信托合同会约定,受益人去世后的两年内,委托人可以安排新的受益人,如果在规定时间里没有安排新的受益人,那么信托合同终止。

信托合同终止后,信托财产的去向,还是要看信托合同的约定。合同中的约定一般有三种情况:一种是受益人去世后,信托财产归回委托人;另一种情况是,受益人去世后,信托财产当作受益人的遗产;还有一种情况是,受益人去世后,信托财产作为慈善捐赠。

回到张老太的案例,我们先看第一层法律关系“继承”。

张老太当时设立的信托时,完全没有考虑到儿子会先于自己离世。如果李老太在信托合同中约定“受益人去世后,信托财产作为张明的遗产处理”,我们看张明的法定继承人是谁?

根据《民法典》第1127条:

遗产按照下列顺序继承:

(一)第一顺序:配偶、子女、父母;

(二)第二顺序:兄弟姐妹、祖父母、外祖父母。

继承开始后,由第一顺序继承人继承,第二顺序继承人不继承;没有第一顺序继承人继承的,由第二顺序继承人继承。

张明的法定继承人的母亲李老太和女儿小花。那么,张明那个已经去国外并且失联的前妻能否得到张明的遗产呢?

在直接的法律关系上,前妻无法得到张明的遗产,但是李老太的孙女小花可以继承张明的1/2的财产。小花作为未成年人,遗产就会由小花的监护人代为管理,小花的监护人就是张明的前妻。那么张明的财产很可能间接地到了前妻手里。孩子成年后,能否得到这笔钱,还是个很大的未知数。相信这不是李老太愿意看到的结果。

另外,在李老太之前传承安排的第3项中,是一份遗嘱,指定继承人是儿子张明,现儿子意外去世,若遗嘱不做调整,此份遗嘱不发生法律效力。在李老太去世后,李老太的所有遗产由法定继承人继承,也就是继子、继女以及孙女(代位继承儿子应当继承的份额)继承。

《民法典》第1128条:

被继承人的子女先于被继承人死亡的,由被继承人的子女的直系晚辈血亲代位继承。

被继承人的兄弟姐妹先于被继承人死亡的,由被继承人的兄弟姐妹的子女代位继承。

代位继承人一般只能继承被代位继承人有权继承的遗产份额。

那么李老太本计划留给亲生儿子的财产,继子、继女要分走2/3,孙女仅能得到1/3,若小花的妈妈要回小花监护权,则小花继承的财产会由小花的妈妈代为管理,这同样不是李老太乐于接受的结果。

这个案例中的第二层法律关系是,张明生前的“债权债务”关系。

在这个案例中,张明公司曾向银行借款3500万,还没有到期偿还。

根据《民法典》第1161条:

继承人以所得遗产实际价值为限清偿被继承人依法应当缴纳的税款和债务。超过遗产实际价值部分,继承人自愿偿还的不在此限。

继承人放弃继承的,对被继承人依法应当缴纳的税款和债务可以不负清偿责任。

我们知道公司向银行借款,法定代表人要签订无限连带责任担保才可以。如果张明留有遗产5000万,张明公司不能继续经营,那么只能先将遗产5000万中的3500万去偿还银行贷款。

所以李老太如果想保住张明的5000万遗产,必须要做两件事情:

第一,重新接手张明的公司;

第二,办理张明的遗产事宜。

不过,在李老太重新接手公司管理,涉及到股权转移,受到《公司法》和《公司章程》规定的限制。

如果《公司章程》里没有限制股权继承,那么公司的股权将由李老太和孙女小花继承。

小花继承了公司股权,即便李老太可以成为孙女小花的法定监护人,想把这部分股权转到李老太自己名下,也基本很难实现。

因为《民法典》第35条规定:

监护人应当按照最有利于被监护人的原则履行监护职责。监护人除为维护被监护人利益外,不得处分被监护人的财产。

为了保护被监护人利益,法律很难支持监护人处分被监护人的财产。

回到李老太的初衷,她希望把财富传承给亲儿子张明,并照顾自己的亲孙女小花。目前张明去世,让李老太牵挂的人,只剩下小花。

万一李老太去世,要实现对小花的照顾,无论是遗嘱、还是赠与,都无法实现。另外,李老太还需要考虑自己的养老问题,亲儿子去世了,她的老年生活谁来照顾,可否指望继子、继女?

我们请到财富规划专家侯延枫女士,对李老太的财产继承、养老和孙女照顾问题进行分析,并给出相应的解决方案。

首先,来分析李老太接下来会面临什么类型的风险和需求?

1.随着李老太年纪的增加,患病风险会增加,当衰老至逐渐失去独立生活能力时,谁来照顾李老太。

2.当李老太自己不能照顾孙女,后续谁来照顾孙女;

3. 如果李老太离世,财产由谁继承管理,才能给到孙女有品质的生活和妥善的照顾

4.除此之外,李老太目前还经营着公司,还可以遇到经营风险,一旦公司经营遭受损失,李老太的个人财产也可能遭遇重大损。

5.考虑到通胀因素,目前的财富是否足够孙女以及后辈使用,还不能确定。

总结下来,李老太的需求涉及到财产保护、资产保值、财富传承、分配支付,还有未成年人的持续照顾问题,显然是一份遗嘱无法实现的。

李老太的首要任务是立即行动(因为意外可能先于明天发生),寻求专业支持,进行长期规划,应分段考虑不同需求,从近至远定制解决方案。

✔先建立规划基本架构,再逐步完善;

✔选择监护人,包括自己老年行动不便时的监护人,以及孙女小花的监护人;

✔确保专款专用,避免未来老人、孩子的监护人陷入资金困境;

✔特殊情况后代的照顾,建议提前规划至少30年以上,家长在世时可随时调整规划。

李老太首先应该选择好自己的监护人,决定是否要确定“意定监护人”,也就是当李老太身体机能衰退、需要被人照顾的时候,谁来行使老人的监护权;还有就是要充分考虑未成年后代小花的抚养和成长安排。

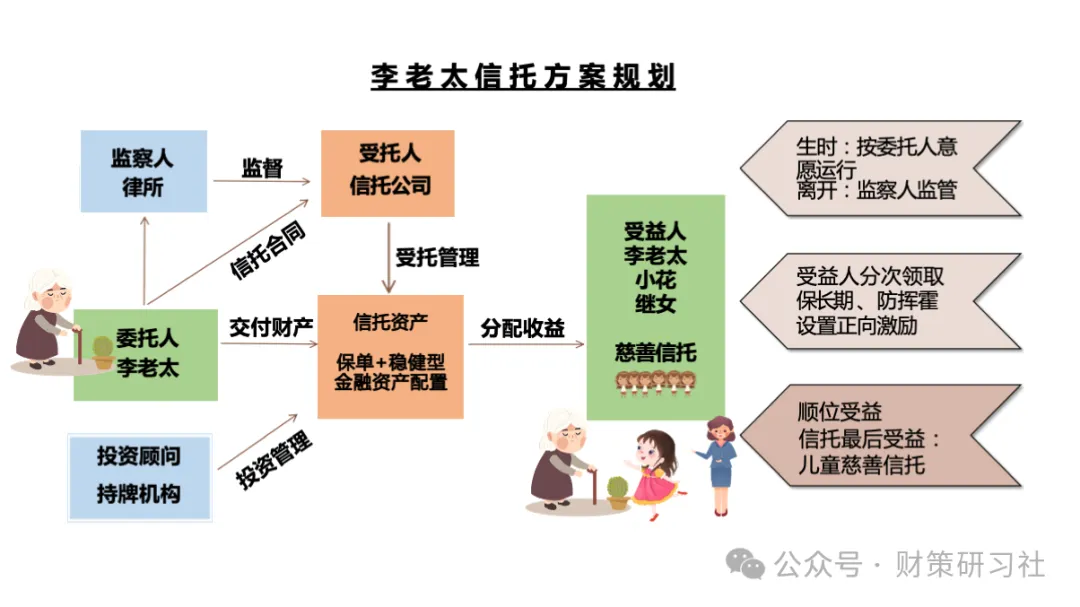

建议李老太具体规划方案如下:

通过“大额年金险”+“稳健资产配置”的组合安排,为李老太准备生活机能衰退后的养老费用,为小花准备日常生活费用、康复治疗费用、医疗保障基金以及养老生活支出。

✔李老太选择了高品质养老社区,计划到80岁行动不便时入住,约定由信托直接支付养老康护机构月费;

✔信托设立5年后,每月从信托账户中支付1万元作为小花的生活费用,每年以3%的通货膨胀率,调整次年生活保障金支付标准;

✔信托设立5年后小花的特殊教育费用,可根据具体数额从信托获得报销;

✔信托设立5年后小花的康复治疗、或生病住院,可根据具体数额从信托获得报销;

✔小花年满50岁后入住养老康护机构, 约定由信托直接支付养老康护机构月费。

小花终生看护一一信托监察人安排

✔将李老太继女的大女儿(小王)设为受益人3, 在李老太入住养老社区后, 小王负责照顾小花,协助小花申领相关信托利益,并监督信托的运行。

✔小王在照顾小花期间每年从信托账户获得5万元的受益分配;小花年满25、30、35、40、45、50周岁时,如果小花生活状态安好, 在监察人(律所)签字确认条件下,小王可分别从信托得到10万的受益分配奖励。

✔如果小花去世,信托的剩余财产全部捐献给儿童慈善基金会,用于照顾星星的孩子;

✔设置指定律所作为信托监察人, 监督信托的运行。

通过这样的设置,引导人性向善。不仅李老太的养老问题得到了很妥善的安排,孙女小花的成长和未来也得到了很好的安排。

以上就是通过“法律+规划”做出的财富规划安排。可以看出,金钱和法律本身,都很难解决的问题,可以通过专业的财富规划来实现。

通过妥善的管理和规划,更加体现出财富的价值——它不止关乎金钱,更关乎人生的幸福。这也正是财富管理从业者的价值与工作意义吧。