金石财策COO,清华大学硕士,资产配置专家,ISOFP协会中国专家顾问,曾任四大会计师事务所以及著名投创机构,十五年境内外投资并购、基金运营和企业管理经验,擅长资产端价值研判和甄选,践行财富管理和资产管理的跨界融合。

A股市场持续震荡,大小市值交替、行业轮动,投资者在“茅指数”“宁组合”之间争论不休,涨跌难测。

就拿“茅指数”第一股贵州茅台来说,就曾出现了“基金抱团”的奇观,今年年初创下2627.88元的股价新高,接下来就是持续深度调整,目前在1600元附近徘徊。而“宁组合”第一股宁德时代,近半年股价一路高歌,今年3月25日以来,不到5个月股价飙涨七成,期间振幅更是高达104.80%。

可想而之,如果投资者进入股市时机不对,或者对行业研究不够广泛和深入,很有可能没踩上节奏,被高位套牢,此时所谓的投资更像是一场赌博。但实际上,无论是择时还是行业研究,都是普通投资者难以企及的。

量化投资的出现,改变了投资决策的模式,实现了从靠人脑做判断到靠机器、靠模型做判断的转变。海量数据的积累、技术的进步、网络的发达,算力的提高等,更是使量化投资的成效越来越明显,受到了更多投资机构和投资者的青睐。

在中国市场,私行客户和高净值客户比较了解量化投资。全球投资策略从主观转到量化的趋势非常明显。截止2004年底时,全球排名前十的私募基金还只有两家涉及量化策略,其他都是主观多头策略。截止到2020年底,全球前十的私募基金有八家都涉及量化策略,总规模达3.5万亿美元。

主观多头VS量化投资

量化投资是依靠数理统计模型做投资决策,利用计算技术进行投资交易,注重风险控制和交易纪律的一种投资方式。

这么说还有些抽象,下面我们通过与主观多头的对比,来认识量化投资。

首先,主观多头和量化投资的决策依据不同。

主动多头策略表现如何,主要取决于基金经理的主观判断,每位基金经理风格不同,对于价值、成长、周期、平衡的选择不同,能力圈范围也各有差异,因此基金经理的价值观、方法论、能力圈、投资心态,会对最终投资结果产生绝对的影响,买主动基金就是选择基金经理。

而量化投资则是以先进的数学模型替代人为的主观判断,利用计算机技术,从庞大的历史数据中海选能够带来超额收益的多种“大概率”事件,用以制定策略,极大减少投资者情绪波动的影响,避免在市场极度狂热或悲观的情况下做出非理性的投资决策。

其次,量化投资和主观多头的选股范围不同。

主观多头是通过人为的方式进行选股和交易决策的投资方法,主观管理人一般选股范围在于市值较大的股票,这类股票更容易进行定性分析,调研也可以进行得更深入。量化管理人选股的范围除了市值较大的股票之外,小市值的股票也可以成为研究对象

还有,主观和量化的管理人一个是把研究做深,一个是把研究做广。

所以,有一些主观管理人精力上难以覆盖的股票,会成为量化管理人的投资标的,二者进行有机的融合,形成互补。

量化选股能够与优秀的主观多头策略形成有效互补,替代平庸和不稳定的主观多头策略。

总结起来,机器和人最大的区别就是,人很难控制自己的情绪,而且情绪还在不断改变。机器不受情绪影响,严格执行,风控指标设计的合理,就可以长期持续。人比机器更聪明,但机器比人更有纪律性,而且运算能力远超于人。

量化投资的优势,归纳起来主要体现在以下三方面:

一、长期、稳定收益。量化策略通过机器选股,“纪律性”极强,可以克服人的主观情绪影响。

二、分散风险、控制回撤。量化投资会选出几百只股票,持仓比较分散,相比于主观多头持股几十只股票,在选股数量上有很大的差异。

三、人工智能、机器学习。一些新的技术手段,可以高速处理海量信息。

量化投资是否有持续的盈利能力?

从指数方面看,对比2020年初到现在,我们拿出某量化基金的业绩数据与中证500、沪深300、中证1000等宽基指数的涨幅做对比,可以看出量化投资具有明显优势。

数据来源:wind,私募排排网

从行业来看,A股板块轮动快,今年涨幅最好有钢铁、电器设备、半导体、军工板块,然而这些今年涨幅都比较大的行业,有些在去年还是负收益。可见我们以为的风口不一定是真的风口,现在的下跌也不代表永远的下跌趋势,选择风格是一件有挑战事情的事情。

数据来源:上交所,深交所,中信证券研究院

市场总是在波动中不断前进的。如果我们把周期拉长,发现投资风格对于收益的影响也并不大。如下图所示,同时期的中证500、中证1000、沪深300指数收益表现并不逊于历经10年牛市的美股市场。由此可见,A股具备长期投资价值,并且显现出了贝塔复利收益。

图片来源:九坤投资

同时,从上图我们可以看到,美股市场整体波动率比较小,而A股的波动则比较大。A股如果取得好的指数收益,“择时”很重要,但是“择时”对于个人,甚至对于专业机构都是很难做到的。

财富增长中复利效应十分关键,这就要求投资中我们要避免极端损失,控制“最大回撤”。如果第一年投资获利100%,第二年跌幅只要是50%,所有的盈利都将归零。

在A股震荡加剧、机构性行情轮动的情况下,如果放开短期对行业风格的约束,也不再去对标我们投资的是大盘还是小盘,而是进行全市场分析,就可能获得更好的阿尔法收益。

这也正是量化选股的优势所在。量化投资的逻辑,不是通过一次交易或很短期的交易获得大幅度的涨幅,而是通过日积月累、中高频的交易,每次通过微小获利,长时间下来也能以相对较小的波动获得较高的正收益。而不是一年赚钱、一年就亏钱,我们知道这样是无法获得复利收益的。

量化是一种基于数据统计规律形成的方法,基于成千上万个因子,寻找因子和股价变化之间的规律,从而对股价未来走势进行预测。我们以趋势因子来说:量化策略每时每刻都覆盖市场上所有的股票,当行业上涨趋势显现后,计算机会自动调大此行业的比重。

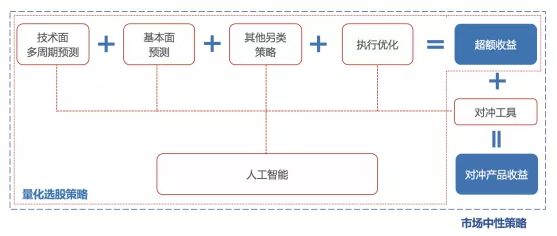

一些领先的投资投研团队站已经开始借助人工智能技术,针对股票投资策略进行了大量创新,开发出多策略、多周期的投资模式以实现收益叠加。

数据来源:泰铼投资

量化投资取得优秀的业绩表现,要有科学严谨的算法体系、真实有效的数据环境和强大的算力做保障。话说回来,量化基金虽然依靠机器运算作出决策,但其成功与否的关键还是看人,看这个量化投资团队构建数据模型的水平和海量数据的处理能力。

作为投资人,找对量化基金管理人十分关键,可以考察团队的人员构成,可以用过往业绩来验证管理人的能力。